国内で「私募ファンド」を探している方であれば、一度はベイビュー・アセット・マネジメントの名前を聞いたことがあるのではないでしょうか?

ベイビュー・アセット・マネジメントは、知る人ぞ知る国内で最大級の独立系運用会社です。

今回は、国内ヘッジファンドマニアである私、高橋雄介が、実際に投資を検討した過去を踏まえて同ファンドに投資すべきかどうか、徹底解説したいと思います。

そもそもベイビュー・アセット・マネジメントというのは、投資信託?ヘッジファンド?

まず大前提の話になりますが、ベイビュー・アセット・マネジメントというのはそもそも投資信託なのでしょうか?ヘッジファンドなのでしょうか?

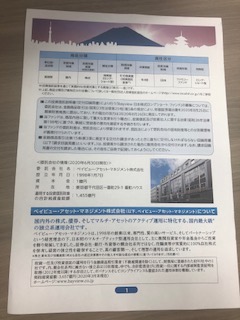

これに正確に回答すると、「同社は、大手の金融機関とは別に独自の商品を取り扱う資産運用会社であり、公募ファンド(=投資信託)も、私募ファンド(≒ヘッジファンド)も取り扱っている。」となります。

取り扱っているファンドの数は2020年11月現在で18本であり、新規の投資家を募集しているのはその内16本です。

下の、○になっているものが私募ファンド、●になっているものが、公募ファンドですね。

公募ファンドは3つだけとなっています。

つまり、ベイビュー・アセット・マネジメントに問い合わせた投資家はこの16本の中から自分にあったファンドを見つけ、投資するということになるのです。

ベイビューに預けるなら、私募ファンド?公募ファンド?

私募ファンドと公募ファンドの違い

そもそも、「私募ファンド」と「公募ファンド」は、何が違うのでしょうか。

集客方法

一番の違いは、投資家の募集方法です。

私募ファンドは基本的には人づてで投資家を集めますが、公募ファンドは証券会社に卸したり広告を打ったりしながら広く「公に」投資家を集めます。

ベイビュー・アセット・マネジメントもそうですが、一般的に私募ファンドは機関投資家をメインの顧客とし、個人の投資家は億越えの資産を持つ”超富裕層”に限定しています。

運用スキーム

また、私募ファンドと公募ファンドでは、「運用で出来ること」に違いがあります。

公募ファンドというのは、広く色々な投資家を集められるということでリテラシーの低い投資家も集客してしまうため、国のルールとして、リスクの高い・分かりにくい投資方法が出来ないという規制があるのです。

一方、私募ファンドの場合、機関投資家、もしくは資金力がある個人投資家が主な顧客となるため、投資家にもある程度のリテラシーが保証されているという前提で、自由な投資が許されています。

その背景には、このような運用の自由さという問題があるんです。

ベイビューに預けるなら、私募ファンドがおすすめ

さて、私募と公募にはこのような違いがあるのですが、どちらも扱っているベイビューに預ける場合、”もし可能なのであれば” 私募ファンドから選ぶのがおすすめです。

基本的に、ベイビューのような独立系の運用会社に預ける場合、そのファンドマネージャーやアナリストといった、「人」の部分に掛けていくことになりますので、その点、私募ファンドで自由にやってもらった方がファンドの良さを享受しやすいのです。

公募ファンドとなると、戦略的にはベイビューの根幹に流れるものがあるものの、やはり一般的な投資信託と近しいものになってしまいますので、わざわざベイビューで預ける意味が薄れてしまいます。

なお、先ほど ”もし可能なのであれば” と書いたのはベイビューの私募ファンドに預けることには相当なハードルがあるからです。

投資金額の最低は一応1,000万円ということになっていますが、彼らはそのような小口の投資家に興味はなく、基本的に3,000万円から5,000万円程度の投資は考えておいた方が良いと思います。

その意味で、投資をするに当たっての金銭的ハードルはかなりのものになってきます。

ベイビューでは、私募・公募どちらに預けても基本的に手数料は2%,20%が原則

手数料は、どのファンドでも基本的に信託報酬2%、ハイ・ウォーター・マーク20%となっています。

信託報酬とは、毎年元本から一定で引かれる手数料、ハイ・ウォーター・マークとは過去最高の基準価額となった場合にハイエストレコードを上回った分から引かれる成果報酬です。

この、信託報酬2%、ハイ・ウォーター・マーク20%というのは、大手のヘッジファンドとしては一般的な数字であり、規模が小さくなるともう少し高い手数料になります。

ベイビュー・アセット・マネジメントの実力を徹底解剖!

『Bayview日本株式ロングショートファンド』とは

さて、色々なファンドを運営しているベイビュー・アセット・マネジメントですが、同社の実力をザックリと把握するに当たって、代表的なファンドである『Bayview日本株式ロングショートファンド』をみてみましょう。

『Bayview日本株式ロングショートファンド』は、ベイビューの公募ファンドであり、2013年7月31日に設立されました。

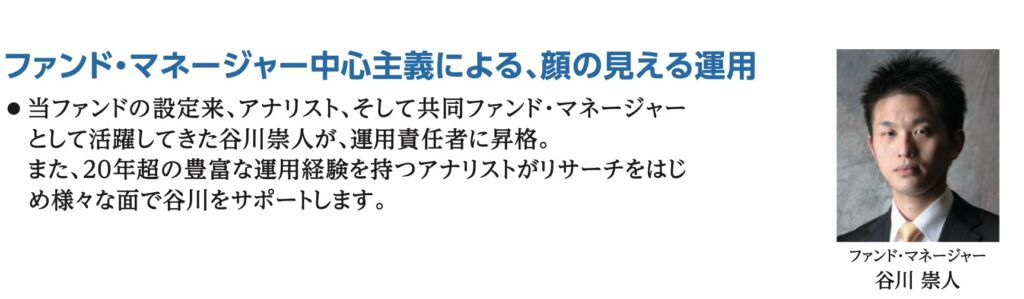

<説明資料>

ファンドマネージャーは、現在、谷川崇人さんという方が務めているそうです。

公募ファンドとして同社の柱にしたいという考えがあったようで、非常に力を入れて投資家を集めており、数ヶ月のうちに60億円近い資金が集まりました。

『Bayview日本株式ロングショートファンド』の運用成績

しかし、結果から言うと、同ファンドは散々な結果となってしまいました。

2013年の設定来、ずるずるとマイナス運用を出し、7年の運用で設定来マイナス10%という成績に沈んでいます。

※ 手数料を支払った後の投資家に残る金額の指数は、水色の折れ線(基準価額と書いてあるもの)です。

僕個人としては、色々と考えた結果このファンドに預けいれなかったのですが、結果的に正解でした。

『Bayview日本株式ロングショートファンド』の戦略

『Bayview日本株式ロングショートファンド』の投資手法は、ロング・ショート戦略と呼ばれるものです。

あまり聞いたことがないという方もいるかもしれませんが、これは投資の世界においては非常に一般的な戦略で、今世界中に存在するヘッジファンドの約26%程度がこの戦略を採用していると言われています。

ロングというのは、株を保有していることであり、株が値上がりすれば利益が出る状態を指します。ショートというのはその逆で、株を空売りし、株価が下がれば利益が出る状態。

この2つを組み合わせて取引をするのが、ロング・ショート戦略です。

ロング・ショート戦略の例と、メリット

さて、このロング・ショート戦略なのですが、例えばどのように行うかというと、仮に日本の自動車業界に注目し、その中で良いと思うA社と、悪いと思うB社があったとします。

A社をロングし、B社をショートすると、これでロング・ショート戦略は完成です。後は、自分の見通し通りA社が値上がりし、B社が値下がりするのを待ちます。

さて、この取引の何が良いのかというと、例えば自動車業界全体が何かしらの外部要因で打撃を受けてA社株もB社株も暴落したとしても、ショートポジションを取っているB社で利益が出るので、全体としての損失を食い止められる(もしくは利益すら出せる)という点です。

ロング・ショート戦略のデメリット

一方、この戦略は実は非常に難しいと言われている投資方法でもあります。

理論的に過小評価されているものをロングし、過大評価されているものショートするわけですが、

この理論評価を「良いもの」に対しても「悪いもの」に対しても正確に行わないといけないわけで、ファンドマネージャーの実力が如実に現れてしまうのです。

『Bayview日本株式ロングショートファンド』、及びその他のファンドラインナップから見るベイビューの実力

さて、『Bayview日本株式ロングショートファンド』で失敗したから全てダメ、とは言いませんが、

改めてファンドラインナップをみたときに、ロングショートやマルチストラテジーといったマネージャーの才覚勝負で勝っていくものに大きく期待するのは難しいかなというのが私のベイビューに対する感想です。

米国株式の方を見てみると、『USバイオ・ベンチャー・ファンド』、『米国マイクロキャップバリューファンド』といったエッジの効いた商品もあり、資金に余裕があるのであれば、このあたりをある程度博打という前提で買ってみるのはアリかもしれません。

ベイビュー・アセット・マネジメント総評

さて、代表的なファンドの分析を通して、ベイビュー・アセット・マネジメントへの投資について詳しく分析をしてみました。

結論としては、

- 選ぶのであれば、同社の運営する私募ファンドの中から。

- ロングショート、マルチストラテジーといったマネージャーの実力勝負の運用には、やや不安あり。

- 資産が1億円近くあり、エッジの効いた商品に投資したいのであれば、直接話を聞いてみてテーマ型のファンドに資金を投下してみるのはアリかもしれない。

というところです。

それでは!