国内最大規模のアクティブファンド、ひふみ投信(ひふみ投信マザーファンド)。

設立から12年が経ちましたが、その高いパフォーマンスが評価され、現在6,000億円近い資金を運用しています。

私も本格的に投資を始めた2010年頃に300万円ほどから投資を行っており、(多少の積み増しはありましたが)現在持ち分が1,500万円以上になっているのでひふみだけで1,000万円ほどは稼がせてもらっている計算になります。

さて、一方で私がメインの投資先としている某国内ヘッジファンドも、コロナ下でマイナスを出さないという底堅い運用を続けており、

これまでの経験を踏まえても、2021年以降どちらのアクティブファンドに掛けていくべきか一投資家として非常に難しい局面になってきました。

今回は、それぞれのファンドの成績や投資手法、今後の展望などを比較しつつ、ズバリ、2021年に勝つのは「ひふみ投信」なのか「国内ヘッジファンド」なのかを徹底的に考察していきたいと思います!

考えていることを全て書いていきますね!

両者がこれまで採用してきた、投資戦略とは?

ひふみ投信のこれまでの投資戦略

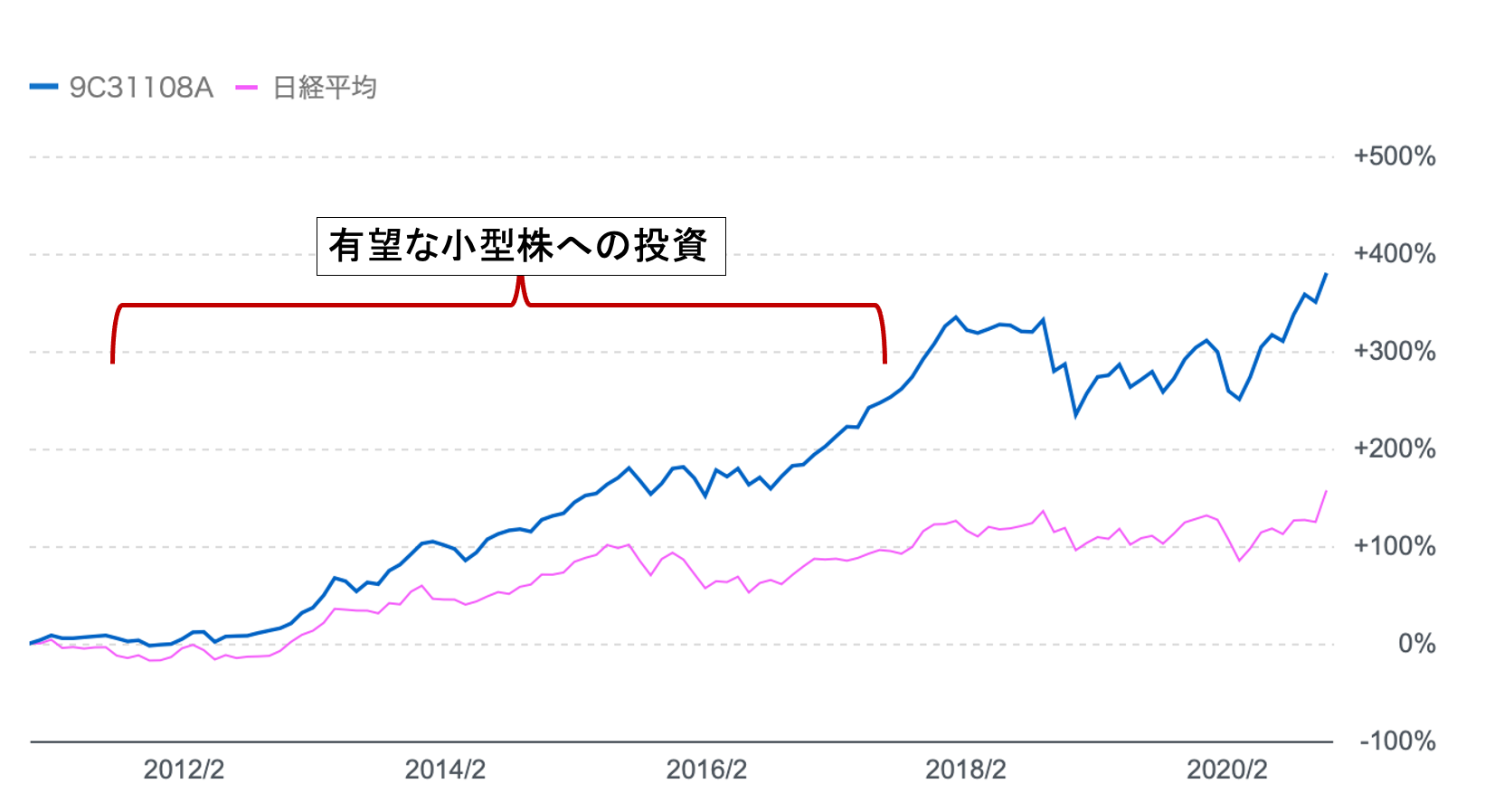

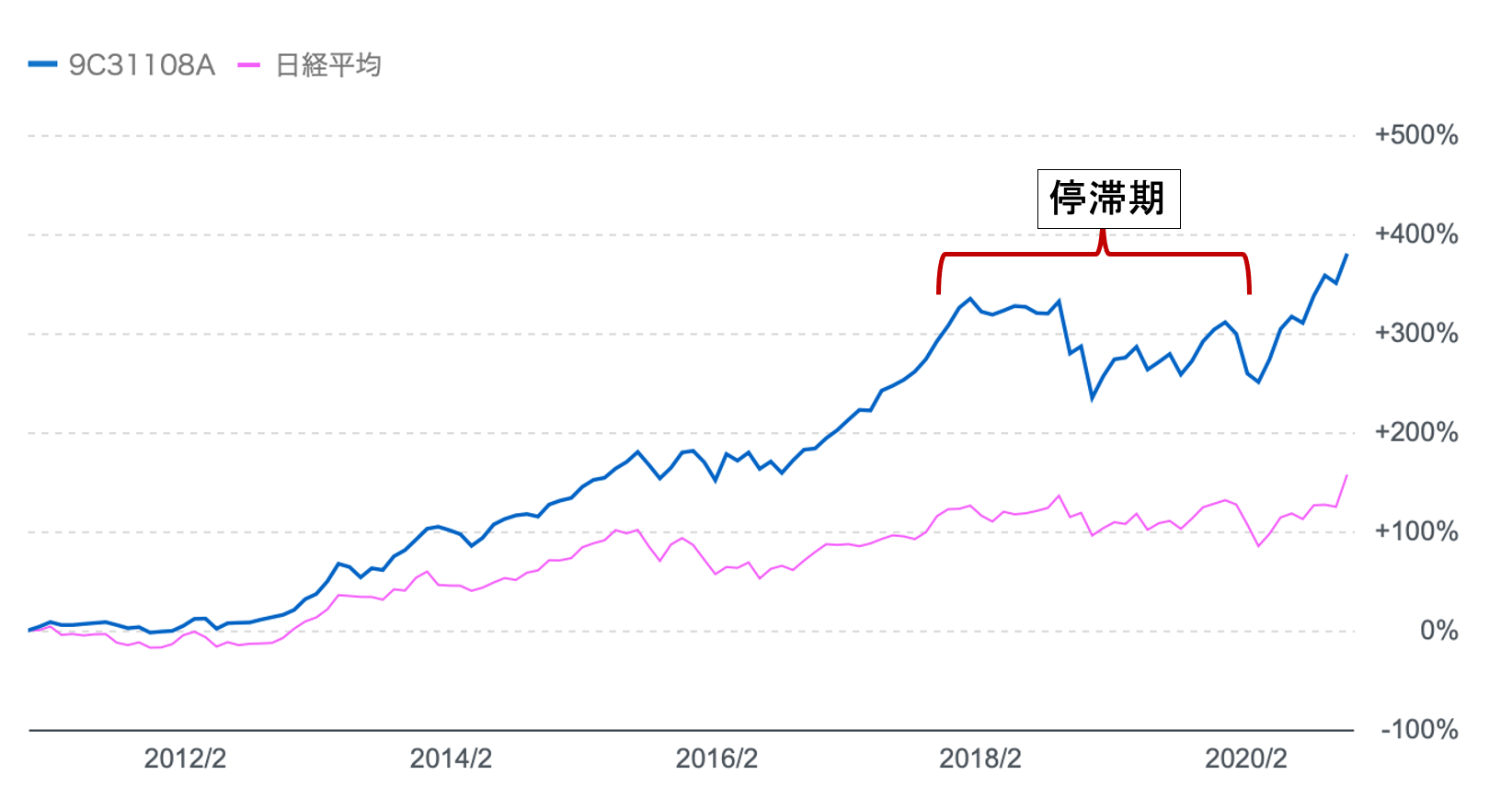

ひふみ投信は、設定依頼、日本の「有望な小型株」に投資する戦略を採用してきました。

小型株というのは、金額としてのインパクトが小さいことにより大手の機関投資家が参入しないマーケットであり、良い銘柄が安値で放置されていることが多いのです。

これにより、ひふみ投信のファンドマネージャーである藤野英人氏はここに注目し、マーケットから過小評価される小型の銘柄を買い集めて2017年頃まで、素晴らしい運用成績を達成してきたのです。

一方、ファンドマネージャーの藤野氏がカンブリア宮殿に出演するなどしてメディアの注目も集まり、資金が一気に増え始めると、パフォーマンスは低下してしまいました。

下のグレーの網掛けが純資産総額の推移ですが、2017年頃から一気に運用資産総額が増えているのが分かりますね。そして、その頃からパフォーマンスは悪化しています。

これは、実は優秀なアクティブファンドではよく見かける現象で、ファンド規模が大きくなり過ぎて運用の自由度が下がることによって起こる現象です。

運用額が小さい頃は誰も目をつけていなかった小型株に投資をすれば良かったものが、

自身の規模が大きくなり過ぎたせいで時価総額の大きな会社に投資を行わざるを得なくなり、結果としてマーケットと似たようなパフォーマンスになってしまうというものです。

某国内ヘッジファンドのこれまでの投資戦略

私がメインで資金を入れている某国内ヘッジファンドも、ひふみ投信と似たように国内の小規模企業へと集中的に資金を投下してきました。

同じ小型株とは言ってもひふみ投信とは微妙に違う基準で投資を行っており、こちらのヘッジファンドは「バリュー投資」と呼ばれる、資産に裏付けされた割安株へと投資を行う戦略を行ってきました。

現金や有価証券といった、明らかな資産があるにも関わらず、何かしらの要因によって株価が下がっている会社へ投資し、投資先に対して株主としての働きかけを行うことで価値を上げていくという手法です。

2012年頃から投資を行っていますが、マーケットに左右されず、手数料等を引いた年間の利回りで低い年で5%ほど、高い時で20%程と、高水準で安定しているのが特徴です。

両者の2020年の運用成績と戦略を比較

次に、コロナショックなど大きな動きのあった2020年の運用を振り返ってみましょう。

2020年のひふみ投信

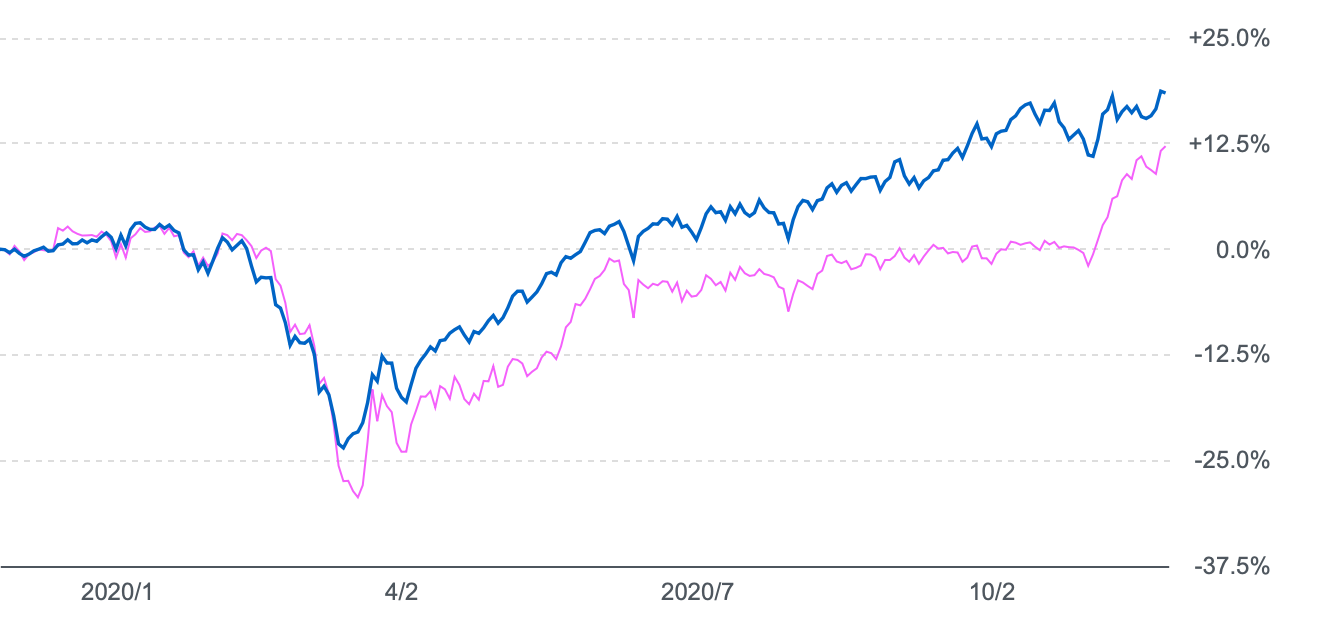

ひふみ投信の運用成績(日経平均と比較)が、こちら。

計測しているのは、2019年11月26日から、2020年11月25日までの、直近の一年間。

実線で示されているのがひふみ投信の基準価額推移、点線で示されているのが日経平均の推移です。

日経平均がこの間+12.2%であるのに対して、ひふみ投信は+18.5%。マーケットに対して+6.3%アウトパフォームしていることが分かります。

2020年ひふみ投信がとった戦略

さて、ひふみ投信が素晴らしかったのは、ファンドマネージャーである藤野英人氏のコロナショックに対する対応です。

2020年1月末時点で0.7%程度だった現金の比率を、2月末時点では30%程度まで増やしています。数字にして約2,000億円を現金としての保有に切り替えたのです。

これにより株式の暴落に対する影響を抑えることに成功しました。このあたりはさすがの一言に着きます。

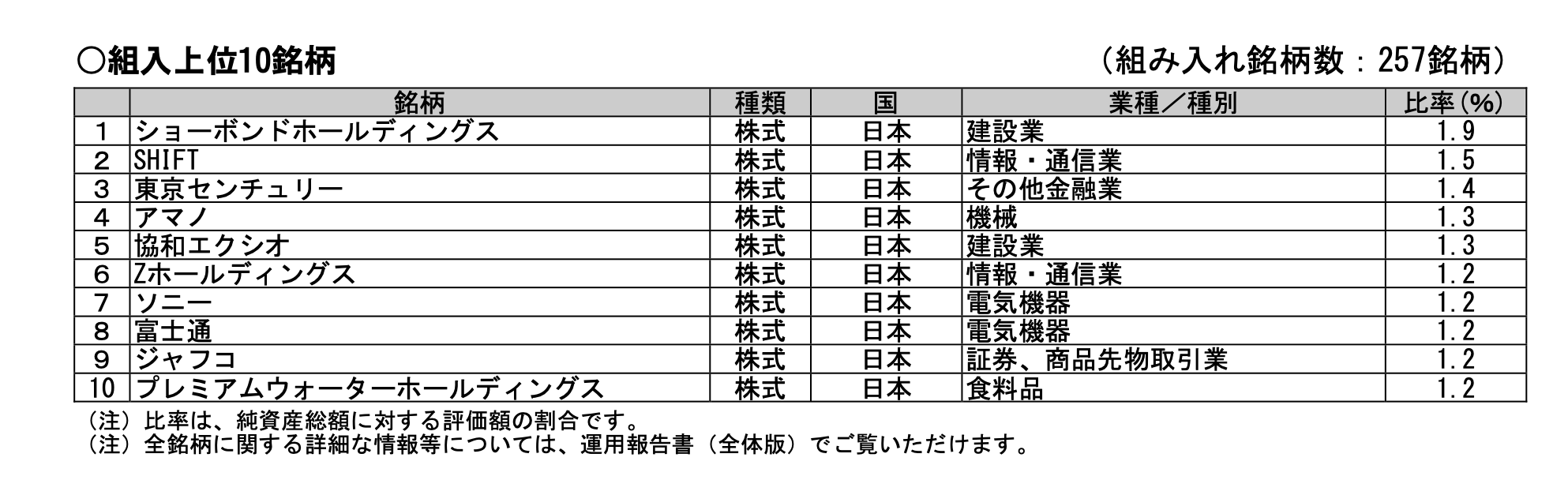

また、2020年9月末時点でのひふみ投信の組み入れ上位の銘柄に関して、一年間で大きく投資先が変化しています。

<2020年9月末時点>

<2019年11月末時点>

「コロナ下で伸びる企業に対して投資を行っている」という藤野氏のコメントにもありましたが、コロナにより環境が複雑になる中で藤野氏が独自の選球眼で投資先を選定しているということが伺えます。

2020年の国内ヘッジファンド

一方、私がメインで投資している某国内ヘッジファンドの推移を見てみましょう。

詳しい数字は投資家以外にはあまり公開しないよう言われているので詳細は書けませんが、大半をヘッジファンドに預けている私の今年の運用は以下のような形です。

- 1-3月:+1.4%

- 4-6月:+11.0%

- 7-9月:+3.9%

ここから、国内ヘッジファンドの成績がある程度イメージできるかと思います。

成績としてはやはり非常に安定していて、このようなマーケットにおいても四半期単位でみてマイナスを出していないというのは素晴らしいことだと思いました。

2020年国内ヘッジファンドがとった戦略

私が投資している国内ヘッジファンドも、ひふみ投信と同様に、現金比率を増やしてコロナによる荒れ相場に対応していました。

30%近くまで一気に現金比率を増やしていたので、ひふみ投信の藤野氏と似たような戦略でまずは株式市場の暴落に備えたということでしょう。

加えて、国内の一定の株に対してショートポジションをとり、さらに株式市場の下げに対してのヘッジを行っていたのが印象的です。

コロナショックをプラス運用で乗り切ったのはこのあたりのヘッジファンドならではの戦術の賜物であると言えます。

やはり絶対収益を追求するヘッジファンドだけあって、相場に対しての耐性はピカイチです。

結論、「ひふみ投信」vs「国内ヘッジファンド」 2021年はどちらが勝つ?

「ひふみ投信」と、私が投資している「某国内ヘッジファンド」に関して、これまでの運用手法/運用成績から2020年の相場に対するリアクションまでまとめて振り返ってみました。

2021年、両者の状況

さて、2021年の動きですが、現状、それぞれこのような特徴があると言えます。

ひふみ投信

- ファンド規模が大きくなっているが、藤野氏の判断により素早くポートフォリオを変更できる体制は保たれている

- より、グローバルに、より大企業に対して藤野氏の視点による投資が行われていく。隠れた優良な中小株に投資するのではなく、マクロの中で藤野氏自身の実力が発揮されていくファンドとなる

- 現状、コロナに対してのリアクションはよく、また投資先の候補も多数あると睨んでいることから大きな成長も期待できる。一方で、読みが外れた時の大きな負けもあり得る

結果として、以前よりもハイリスク/ハイリターンなファンドになってきていると見るのが良いでしょう。

国内ヘッジファンド

- ファンド規模が大きくないため、割安な中小株に対して投資を行っていく戦略が引き続き継続できる

- コロナショックのような荒れ相場に対して、絶対利益を追求すべく様々なヘッジを行っている

- ファンドマネージャーは株式市場に対して楽観視しておらず、警戒心を持って投資を行っていく姿勢

つまり、リスクを抑えた中で確実に収益を出す、非常に堅実な投資を行っている状況だと言えます。

ひふみ or ヘッジファンド? 私(恵)の判断

最終的な結論としては、ここからどの程度リスクをとって運用していきたいかという個人の判断になりますが、

私は年間で5-8%の運用を安定的に続けていきたいという考えがあるので、資産の1-2割程度をひふみ投信に、8-9割程度をヘッジファンドに、というポートフォリオで考えています。

以上、今回は私の資産の大部分を形成する、日本アクティブファンドの雄「ひふみ投信」と、絶対利益追求の「国内ヘッジファンド」を比較してみました。

2021年以降、どのように投資を行っていくか迷っている…という方は参考にしてもらえればと思います!それでは!